依托“粵信融”粵澳跨境數據驗證服務辦理內保外貸業務 “粵信融”粵澳跨境數據驗證服務已實現大灣區內地城市多點覆蓋

促進數據跨境安全有序流動,是加强大灣區金融市場聯通,推動大灣區金融服務一體化,便利大灣區居民生活就業的必然要求。中國人民銀行廣東省分行堅持探索數據跨境融通的實現途徑,指導推出“粵信融”粵澳跨境數據驗證服務,形成了用戶可携帶跨境、南北雙向互通、數據“可用不可見”的跨境數據流動模式,目前已經實現了廣州、珠海、佛山、東莞、中山、惠州、江門、肇慶等大灣區內地城市多點覆蓋。

聚焦堵點提供跨境數據流動創新方案

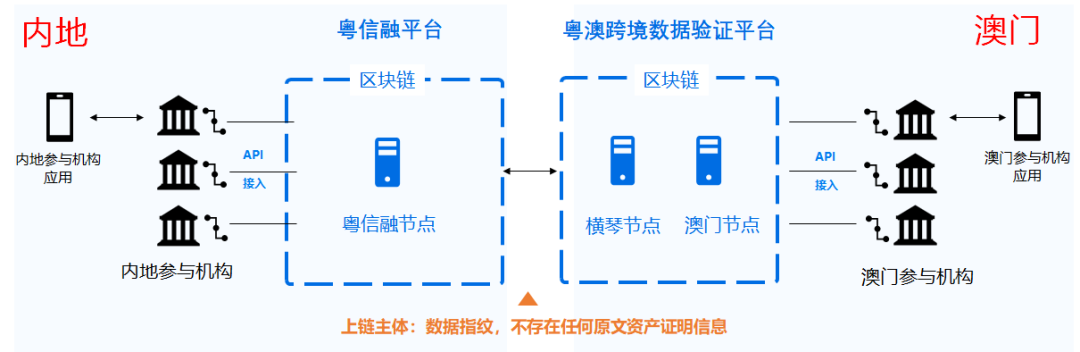

這些年,粵港澳大灣區建設加快推進,人流、物流、資金流相互交織。大灣區內地城市吸引了不少澳門居民前來居住和生活,但由于其通常只在內地生活一段時間,金融痕迹較淺,若要在內地辦理金融業務,如辦理信用卡或申請信用貸,則通常需要跨境往返遞交資料、辦理業務,流程路徑長、脚底成本高、體驗感不佳。此外,金融機構難以對境外客戶提供材料的真實性、完整性、準確性進行驗證,普遍存在數據不可信的問題。同樣地,如果內地居民到澳門辦理金融業務,也面臨這些難題。爲破除跨境數據流動堵點、提高跨境金融服務體驗,在中國人民銀行廣東省分行的積極推動下,“粵信融”地方征信平臺與“粵澳跨境數據驗證平臺”對接聯通,正式上綫“粵信融”粵澳跨境數據驗證服務,爲粵澳數據合規、安全、便捷流動提供了新渠道和新方案。

科技支撑建立跨境信息驗證互信機制

一是數據互通互認。與直接的跨境數據傳輸方案不同,“粵信融”粵澳跨境數據驗證服務基于“信息可携帶權”,允許用戶自主完成跨境數據的傳輸和驗證,而不是依賴于數據提供者或接收者之間的直接數據交換,確保跨境數據流動全過程符合監管要求。

二是信息安全可控。通過應用數據指紋、可信環境和區塊鏈等新型技術,有效强化數據的可控性和數據隱私保護。其中,數據指紋和可信環境,在不接觸、不留存原始信息的前提下,確保了傳輸和驗證過程中數據要素的一致性。底層區塊鏈采用了微服務模塊化設計架構,能够靈活適應不同的業務需求,提供高吞吐量、低延遲的驗證服務,確保了數據要素跨境使用的及時性和有效性。

三是服務便捷高效。以數據“北向”驗證爲例,支持澳門居民通過澳門銀行機構申請開具資産證明材料幷通過加密算法生成“數據指紋”上傳至平臺。內地金融機構在收到客戶材料後做同樣的“數據指紋”處理,幷與區塊鏈中已存證內容進行一致性核對。驗證服務流程均可通過綫上完成,大大减少居民臨櫃辦理的脚底成本,提升金融機構拓展跨境業務的空間和效率。

服務民生賦能多元跨境金融應用場景

依托“粵信融”粵澳跨境數據驗證服務,惠州市一家澳資企業辦理了內保外貸業務,順利獲得了一筆銀行資金支持。“該企業的股東擔保方是澳門本地居民,以往受限于對境外擔保方實力的風險把控,銀行開展該項業務趨于謹慎。”澳門國際銀行惠州支行負責人表示,“現在我們可以直接通過‘粵信融’平臺對擔保人在澳門的資産流水進行真實性驗證,所有操作全部綫上完成,方便又實用。”“粵信融”粵澳跨境驗證服務一經推出,便受到大灣區金融機構的熱烈響應,工商銀行、中國銀行、建設銀行、澳門國際銀行等粵澳銀行分支機構紛紛接入應用,服務範圍已經實現了廣州、珠海、佛山、東莞、中山、惠州、江門、肇慶等大灣區內地城市多點覆蓋。目前,已成功驗證存款證明書、活期存款明細帳、資産證明等跨境信息,推動信用卡、住房按揭、普惠貸款等跨境業務順利落地,實現企業、個人驗證業務雙聯通,數據“南向”“北向”驗證雙貫通。

來源:中國人民銀行廣東省分行

Udf Space

www.udfspace.com

請先 登錄後發表評論 ~