全力拼经济才能救“通缩”

文:任泽平团队

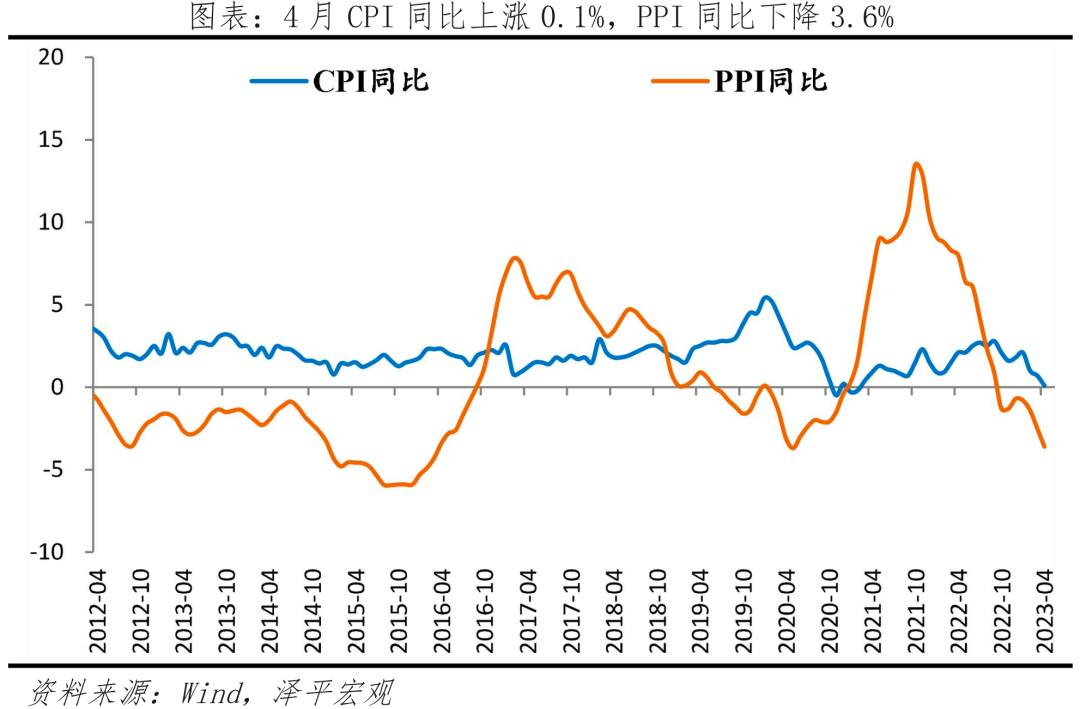

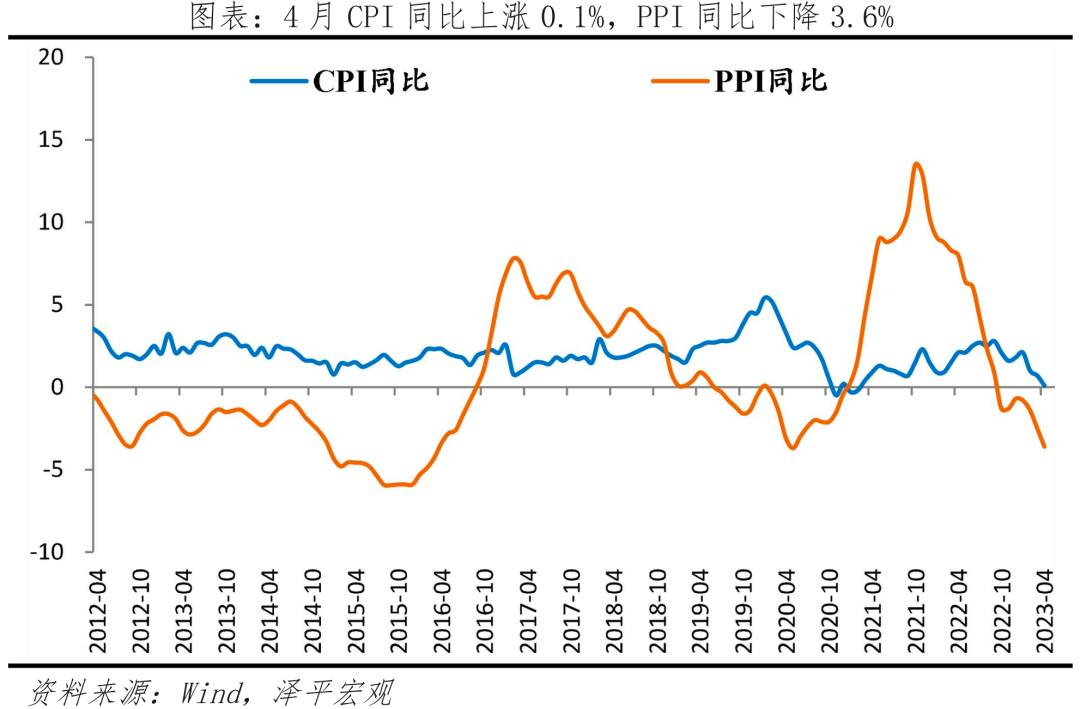

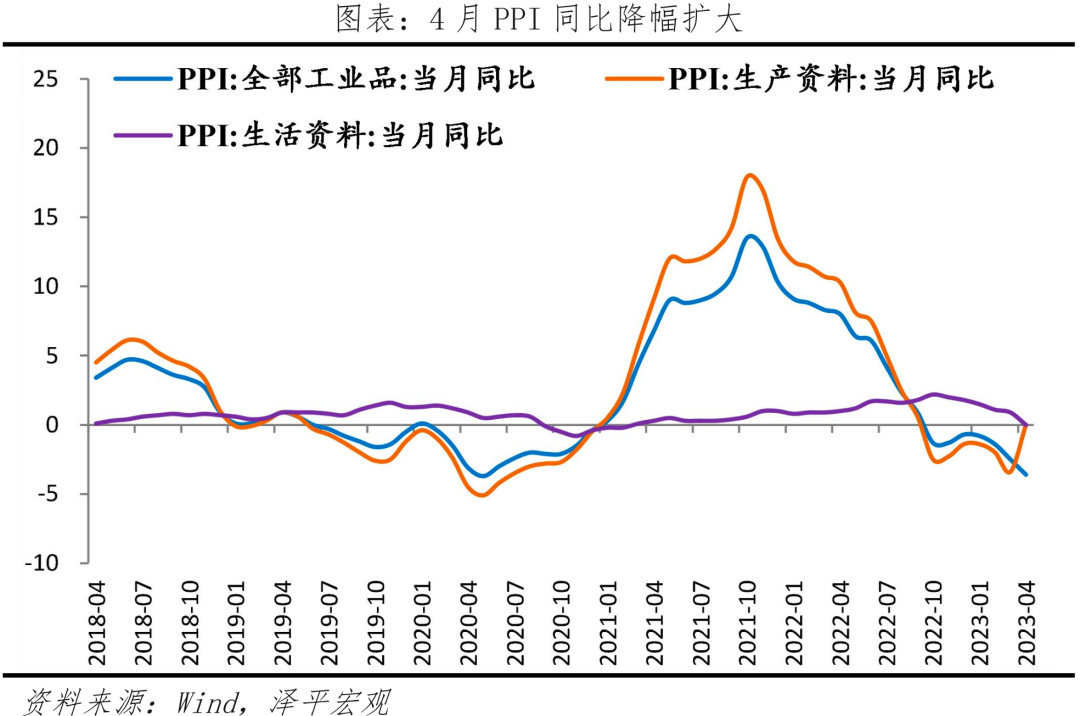

4月CPI同比上涨0.1%,预期0.4%,前值0.7%;4月PPI同比下降3.6%,预期降3.3%,前值降2.5%。

1 全力拼经济才能救“通缩”

3月物价数据下行,引起市场对中国经济“通缩”的担忧。我们给出明确判断,中国经济并未通缩,而是处于复苏初期,呈现分化式复苏特征,当务之急是全力拼经济。 (参 《中国经济“通缩”了吗?》)

4月物价继续下行,社融不及预期,当前市场担忧经济复苏行情是否延续,“通缩”会否到来。我们维持经济复苏初期判断,但基础不牢,房地产等不少行业尚未走出困境,青年就业压力仍大,需要全力拼经济才能救“通缩”。

一季度经济主要体现报复性反弹,二季度逐渐回归均值,外生推动力量减弱,内生动能不足对经济影响开始显现。经济的“三驾马车”:预计基建维持高增;房地产业延续分化,销售同比改善环比回落,房地产(链)投资降幅延续收窄;服务消费回归均值,后续依靠居民预期和收入;出口整体承压。

当务之急是全力拼经济,把发展放在首要任务,加大政策力度。发力点在财政积极、货币宽松、稳楼市小阳春、提振消费、提振民营经济信心、加大储能人工智能新基建投资、稳外贸等。

应防止经济二次探底,挑战主要来自应对美欧银行业危机和经济衰退冲击我国外贸、降低偏高的青年失业率、防止通缩-债务循环、鼓励生育应对人口老龄化、民营经济信心有待提振、房地产市场环比放缓。

需要注意,本轮经济周期,短期经济恢复与长期结构性转型叠加,供给端不能快速转化成需求,物价低迷、经济弱复苏、分化式复苏行情可能延续。但另一个角度看,政策并非急功近利,而是表现温和、兼顾长期与短期,这也有利于平滑经济波动。

具体来看,4月物价延续低迷,继续反映分化:

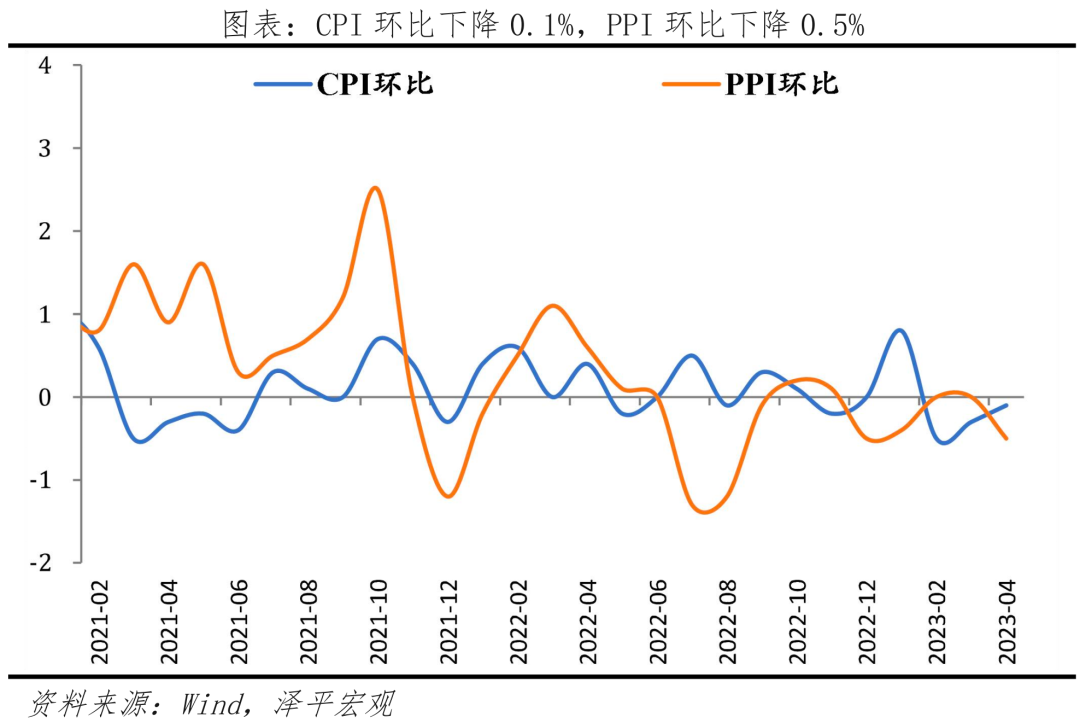

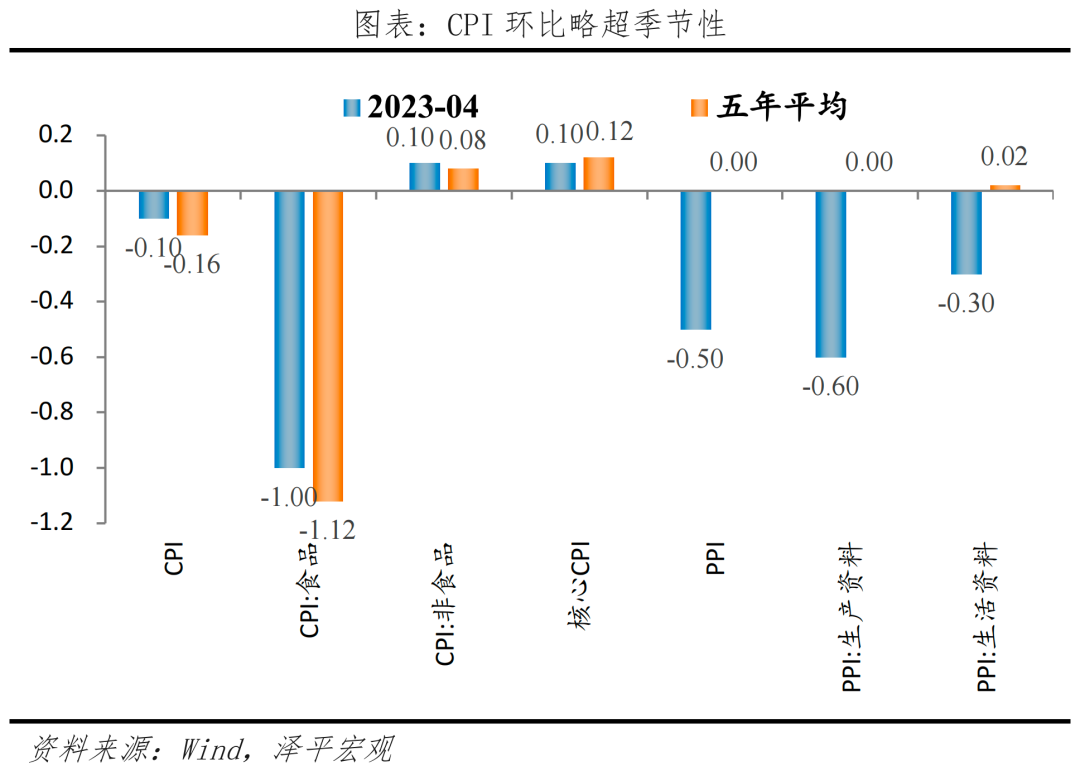

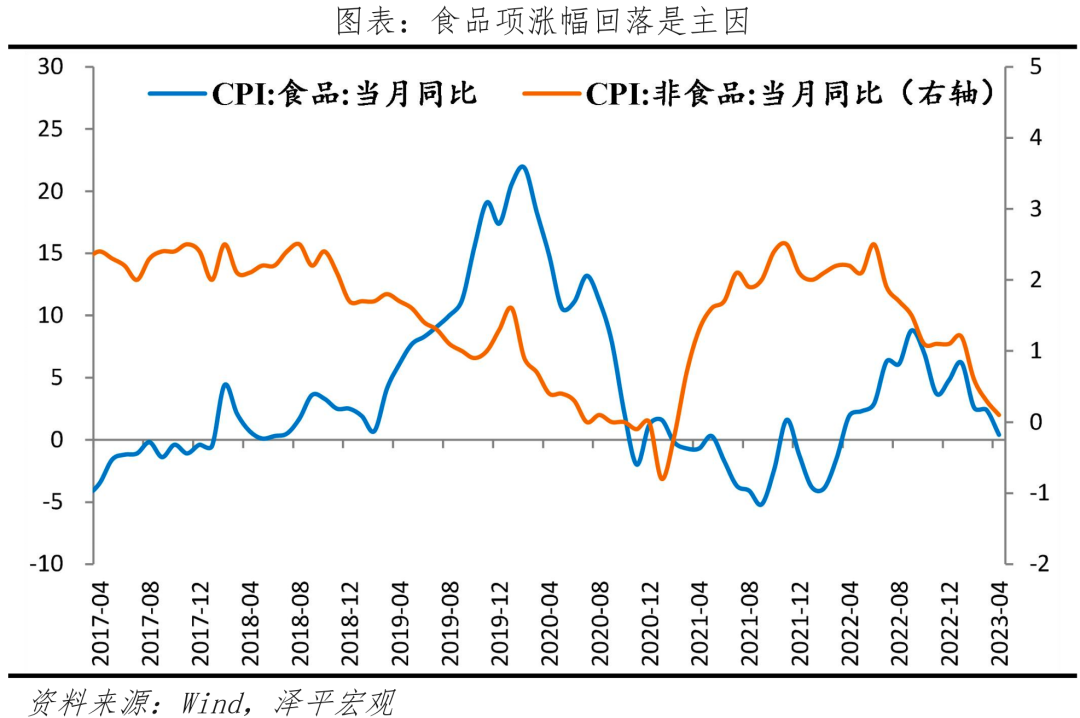

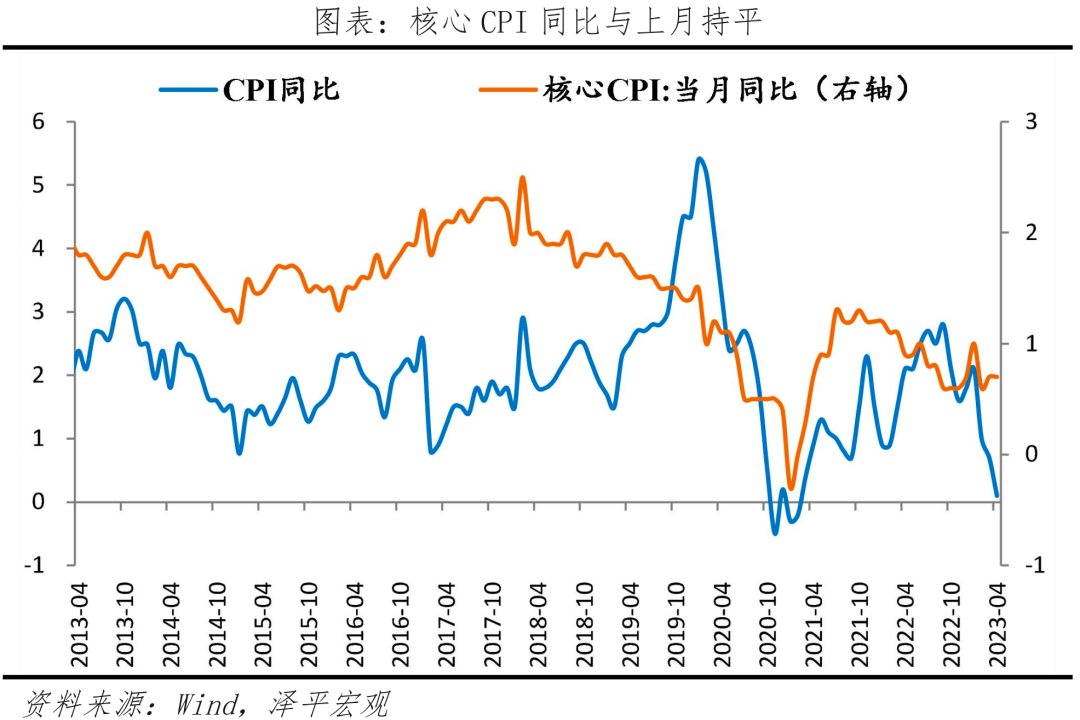

第一,剔除扰动后CPI并未弱于季节性。4月CPI同比涨0.1%,较上月回落0.6个百分点;多为高基数、猪周期下行、国际大宗商品价格冲击等因素扰动。而CPI环比降0.1%,较上月降幅收窄0.2个百分点,略高于季节性;核心CPI同比涨0.7%,与上月持平,环比由上月持平转为涨0.1%。

第二,拖累CPI环比下行的是食品和消费品。食品价格环比下降1.0%,拖累CPI环比下降约0.19个百分点,主因供给端充足。消费品价格环比跌0.5%,主因降价促销和需求不足;其中,燃油小汽车、新能源小汽车和家用器具价格分别下降1.0%、0.9%和0.6%。

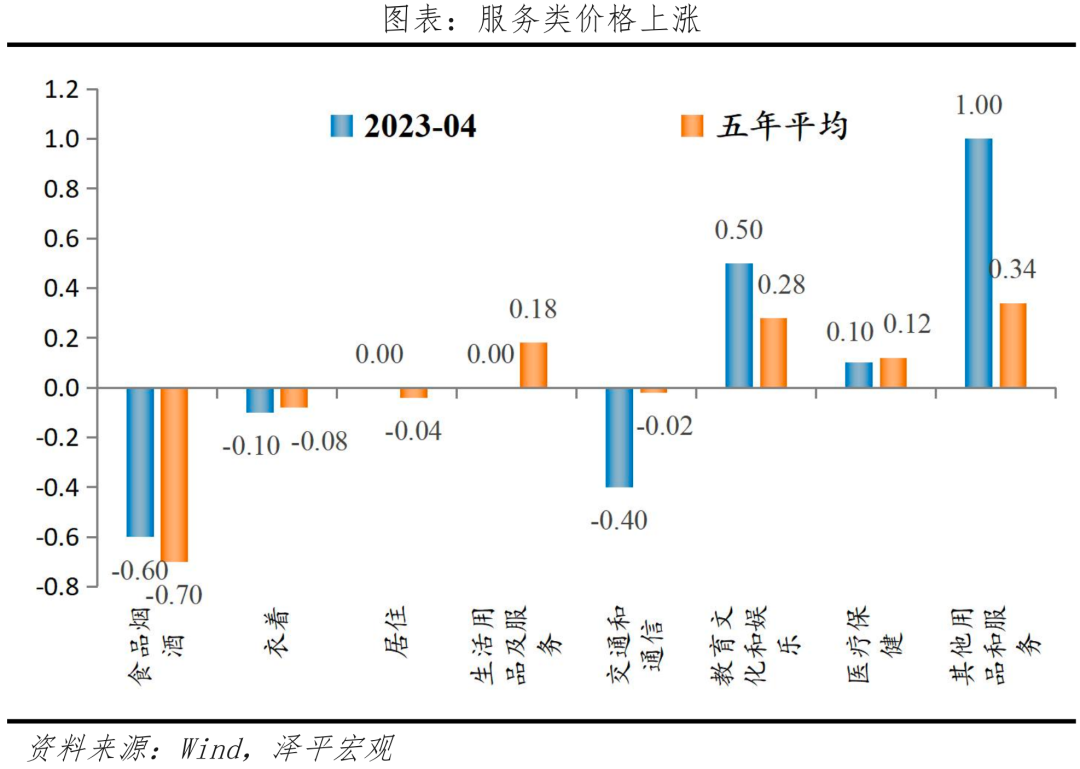

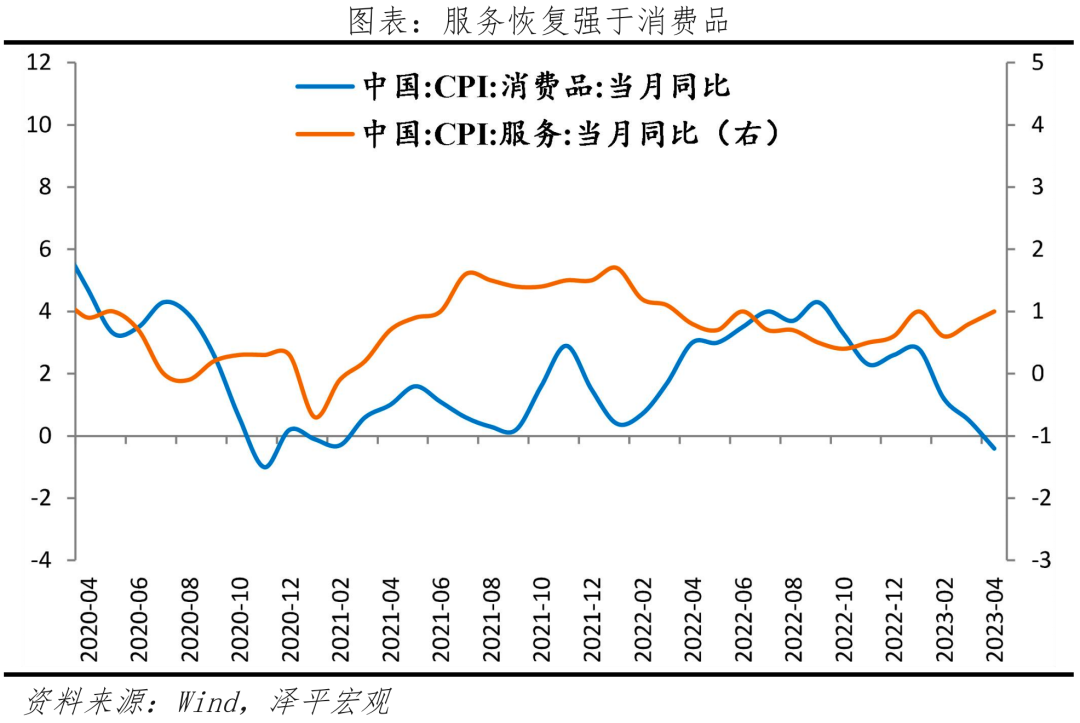

第三,服务价格上涨对CPI形成正向拉动。非食品价格环比由上月持平转为涨0.1%,拉动CPI环比上涨约0.04个百分点;服务价格环比上涨0.5%。交通工具租赁费、飞机票、宾馆住宿和旅游价格环比涨幅在4.6%-8.1%之间,服务消费报复性反弹叠加假期出行需求增加。非食品七大类分项环比三涨两平两降,教育文化娱乐、其他用品服务等环比超季节性。

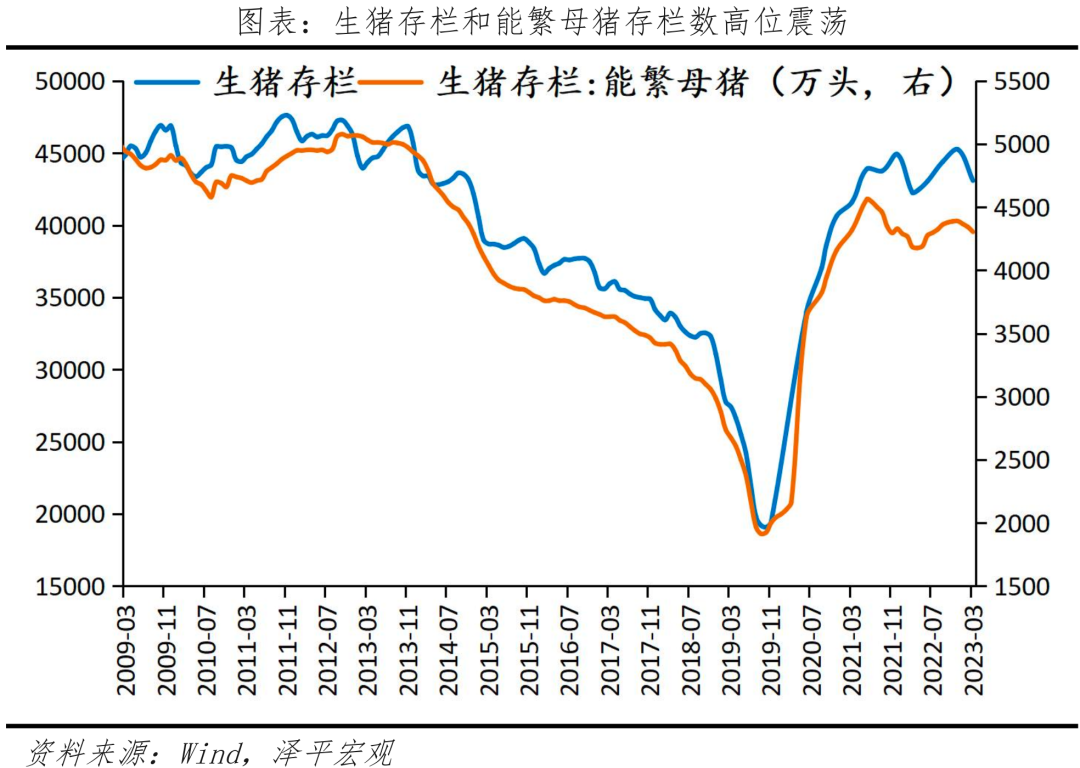

第四,猪周期下行。猪价环比降3.8%,拖累CPI 0.05个百分点。生猪产能持续恢复压制猪价,2022年10月至今产能持续高位震荡。“十四五”期间,能繁母猪目标存栏量为4100万头;截至3月底,能繁母猪保有量为4305万头,超出目标量约5%,产能处于调控上限区间。

第五,工业品价格下降程度大,去库存、供大于需、企业利润承压局面仍然严重。剔除基数效应,4月PPI环比下降0.5%,降幅扩大0.5个百分点,弱于季节性。受国际大宗商品价格波动、黑色供大于需局面影响,煤炭、黑色金属价格下跌;终端需求不足,计算机、汽车制造价格下跌。

第六,二季度物价难有大起色。一是终端需求不足;二是供给端相对充足;三是全球资本衰退交易压制大宗商品价格;四是猪周期下行叠加;五是,二季度CPI和PPI的翘尾因素均弱于一季度。

2 CPI环比降幅收窄,核心CPI略涨

CPI同比涨幅回落,环比降幅收窄;核心CPI略涨。4月CPI同比上涨0.1%,涨幅较上月回落0.6个百分点;环比下降0.1%,降幅较上月收窄0.2个百分点。在4月份CPI同比的涨幅中,去年价格变动的翘尾影响约为0.3个百分点,新涨价影响约为-0.2个百分点。扣除食品和能源价格的核心CPI同比上涨0.7%,与上月持平;核心CPI环比上涨0.1%,较上月回升0.1个百分点。

食品项价格环比降幅收窄,同比涨幅回落。

食品价格环比下降1.0%,降幅较上月收窄0.4个百分点,影响CPI下降约0.19个百分点;同比上涨0.4%,较上月回落2.0个百分点,影响CPI上涨约0.07个百分点。本月食品项价格变动结构主要受猪价和鲜菜价格下降影响,共影响CPI下降约0.21个百分点:

一是蔬菜、水果等鲜活食品价格下降,主因天气回暖、菜果等大量上市,为食品项价格下降的主导项。从环比看,4月鲜菜、鲜果、蛋类、奶类、水产品、卷烟环比分别变动-6.1%、-0.7%、-0.2%、0.2%、0.5%和0.1%,分别较上月变动1.1、-1.1、-0.4、0.4、1.3、0.0个百分点,其中鲜菜影响CPI下降约0.14个百分点,鲜果影响CPI下降约0.02个百分点;从同比看,4月鲜菜、鲜果、水产品、蛋类和奶类同比分别为-13.5%、5.3%、-0.9%、1.2%和1.1%,分别较上月变动-2.4、-6.2、-0.7、-6.6和0.0个百分点,鲜菜、鲜果和蛋类分别影响CPI变动约-0.33、0.11和0.01个百分点。

二是猪价环比降幅收窄。猪价下降受节后消费淡季、猪周期下行周期、存栏供给量增加等因素影响。4月猪价环比下降3.8%,降幅较上月收窄0.4个百分点,影响CPI下降约0.05个百分点。猪价同比上涨4.0%,较上月下跌5.6个百分点。

非食品环比上涨0.1%,较上月提高0.1个百分点,主因出行和服务活动修复、教育文化和娱乐活动增加、汽车等耐用品降价促销。八大类中,4月教育文化娱乐、医疗保健和其他用品及服务价格环比分别上升0.5%、0.1%和1.0%,分别较上月变动0.6、0.0和0.2个百分点;衣着、交通通信环比下降0.1%和0.4%,分别较上月变化-0.6和0.0个百分点。服务和出行需求持续恢复,相关价格上行。4月旅游和医疗服务环比分别为4.6%和0.1%,分别较上月增加5.0和0.0个百分点;交通工具租赁费、飞机票、宾馆住宿和旅游价格涨幅在4.6%到8.1%不等。汽车等耐用品降价促销。4月家用器具和交通工具环比下降0.6%、0.9%,分别较上月变动-1.0和0.7个百分点;燃油小汽车和新能源小汽车价格分别下降1.0%和0.9%。

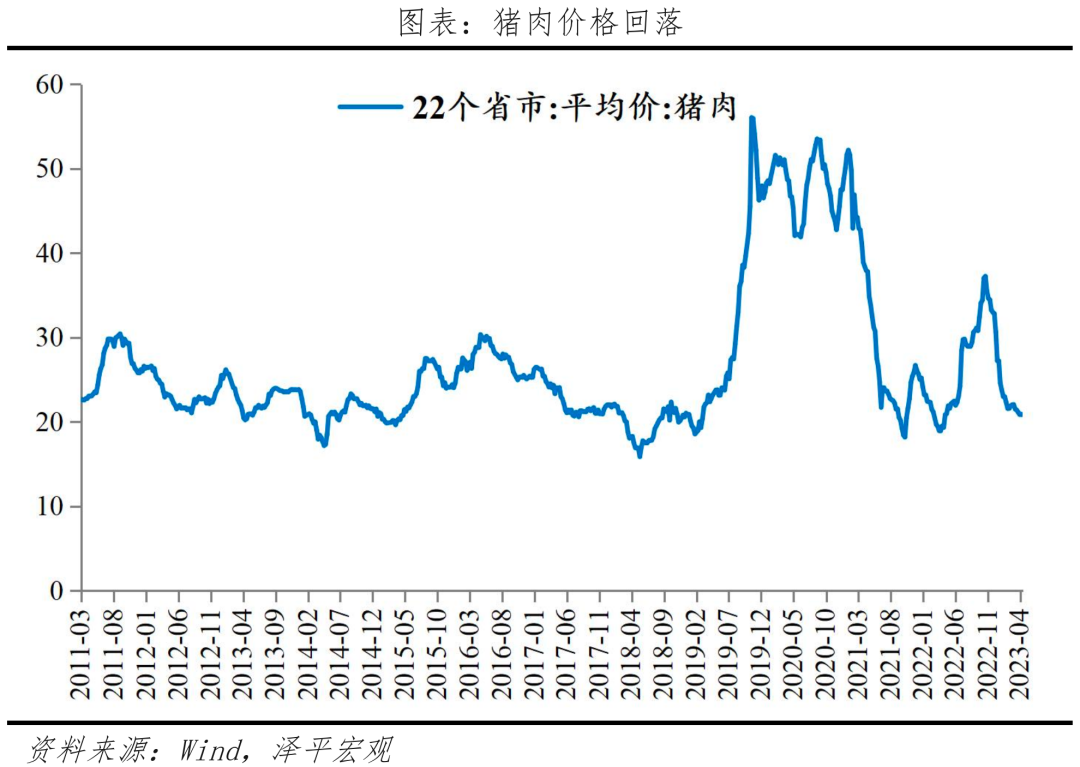

3 猪周期:产能高位震荡,猪价回落

4月猪价同比涨幅回落、环比降幅收窄。4月猪价同比上涨4.0%,较上月回落5.6个百分点;环比下降3.8%,较上月降幅收窄0.4个百分点。截至2023年4月21日,22省市平均猪肉价格为20.81元/千克,猪肉价格持续回调中。

我们判断,当前已进入猪周期的下行期。

一是,产能处于高位。能繁母猪存栏同比反映生猪产能,根据猪周期的时间规律,产能传导至猪价需10个月左右,考虑到库存变化情况,能繁母猪存栏领先猪肉价格的时间或缩短。2022年5月产能筑底回升,10月同步回正,猪价或将持续走低。2022年10月,能繁母猪栏量同比0.7%,2023年3月能繁母猪存栏同比2.0%。

二是,当前猪粮比处于低位。5月5日,猪粮比价为5.32。2月17日至今(5月5日),全国平均猪粮比价已连续11周处于5:1-6:1区间,处于过度下跌二级预警区间,发改委或将实施临时收储,以有效改善市场预期。

未来猪价仍未见止跌迹象。2023年中央一号文件延续了2021年《生猪产能调控实施方案(暂行)》的提法,“以能繁母猪存栏量变化率为核心调控指标”。“十四五”期间,能繁母猪保有量目标为4100万头,上下浮动5%区间。截至3月底,能繁母猪保有量为4305万头,超出目标量约5%,产能处于高位。

4 PPI环比下降,同比降幅扩大

4月PPI环比下降,主因国内工业生产恢复放缓、海外银行业事件以及全球经济衰退预期等;PPI同比降幅扩大,主因去年高基数。4月PPI环比下降0.5%,较上月下跌0.5个百分点;PPI同比下降3.6%,降幅较上月扩大1.1个百分点。在4月份 PPI同比降幅中,翘尾影响约为-2.6个百分点,新涨价影响约为-1.0个百分点。

从工业生产者出厂价格看:结构上,生产资料和生活资料环比双双下降,反映生产放缓、需求不足。 4月生产资料价格和生活资料价格环比分别下降0.6%和0.3%,分别较上月变化0.6和0.3个百分点,影响PPI下降约0.4和0.1个百分点。从分项看,采掘业、原材料和加工工业价格环比-2.0%、-0.8%和-0.4%,分别较上月下降1.5、0.6和0.5个百分点;食品、衣着、一般日用品和耐用消费品价格环比分别为-0.5%、0.5%、0.5%和-0.3%,分别较上月变动-0.4、-0.1、-0.2和-0.2个百分点。

产业链上中游,4月国际大宗商品价格,尤其是原油价格先涨后跌;黑色金属和煤炭产能相对充足;国内经济向好和库存较低支撑有色金属价格。消费制造业板块价格走低,终端需求不足。

1)4月上旬,OPEC+国家减产石油;中下旬美国债务危机上限、银行事件、全球经济衰退等因素扰动,4月国际原油价格先涨后跌,化工类开工负荷下降,石化产业链价格走弱。4月石油煤炭及其他燃料加工业、橡胶和塑料制品、非金属矿物制品、化学原料及化学制品制造环比分别下降2.3%、0.5%、0.1%、1.1%,分别较上月下跌1.9、0.2、0.1、1.1个百分点。

2)黑色金属和煤炭供应相对充足,价格走低。产业链上中游,4月黑色金属矿采选业、黑色金属冶炼及压延加工业环比分别下降0.1%和1.0%,分别较上月下降2.5和2.3个百分点;煤炭开采和洗选业和石油、煤炭及其他燃料加工业环比分别下降4.0%和2.3%,分别较上月下降2.8和1.9个百分点。下游,电气机械及器材制造、通用设备制造、专用设备制造环比均下降0.1%,分别较上月抬升0.2、0.1和0.0个百分点。

4月24日,钢协呼吁钢铁企业应认真分析市场变化,要加强自律,坚持“三定三不要”原则,采取措施保持稳定的现金流,不能把资金沉淀在库存上,主动减产,共同维护钢铁市场平稳运行。

3)铜冶炼价格和铝冶炼价格分别上涨0.3%和0.1%;有色金属冶炼及压延加工业环比2.7%,较上月下跌3.4个百分点。

4)消费制造业价格走低,终端需求有待提升。农副食品加工,食品制造,酒、饮料和精制茶制造环比分别下降1.3%、0.2%和0.2%,分别较上月下跌0.8、0.1和0.4个百分点。

从购进价格看,有色金属及建筑类价格上涨,燃料动力、黑色金属、化工原料和农副产品环比下跌。4月有色金属材料和建筑材料购进价格环比分别为0.2%和0.3%,分别较上月变动-0.5和0.2个百分点;燃料动力类、黑色金属材料、化工原料、木材及纸浆类、农副产品环比分别下降2.0%、0.4%、1.1%、1.4%、1.1%,分别较上月变动0.9、1.5、0.9、0.7和1.3个百分点。

请先 登录后发表评论 ~