新加坡法下基金管理牌照概述

前 言

2022年9月,新加坡金融管理局(Monetary Authority of Singapore,以下简称“MAS”)发布了《金融服务业转型地图2025》,提出了进一步将新加坡发展为亚洲领先的国际金融中心的发展战略,以连接全球市场,支持亚洲发展。MAS预计,在2021年至2025年期间,新加坡金融业将以年均4%至5%的速度增长,每年平均创造3000至4000个净就业岗位 [1] 。

尽管全球经济在2021年持续受新冠疫情影响,但新加坡的全球资产管理领域依旧保持强劲,新加坡金融管理局(“MAS”)最新发布的《2021年新加坡资产管理调查》 [2] 指出,新加坡的资产管理业发展迅速,获得营业执照的资产管理公司去年增加15%至1108家。截至2022年10月中旬,共有420多家基金管理公司在本地设立660家可变动资本公司(VCC);另类资产类别资产管理规模同比增长30%。虽然受新冠疫情影响,但新加坡凭借其独特的基金制度,仍吸引了不少国际和区域资产管理公司在新加坡申请基金牌照及设立基金。

一

基金管理人的牌照分类及备案登记要求

根据新加坡《证券与期货法案》(Securities and Futures Act,“SFA”)相关规定(Section 99(1)),除非符合相关豁免情形,包括不限于为合格投资人管理固定资产池、管理关联公司的资金或管理属于一个家庭成员的财产等情形,如果特定主体通过集体投资计划筹集和管理第三方投资者的资金,或将资金投资于独立账户,投资于股票、固定收益和金融衍生品等资本市场产品,相当于就是在进行基金管理,在新加坡从事基金管理活动的实体均需要获得许可或备案登记。

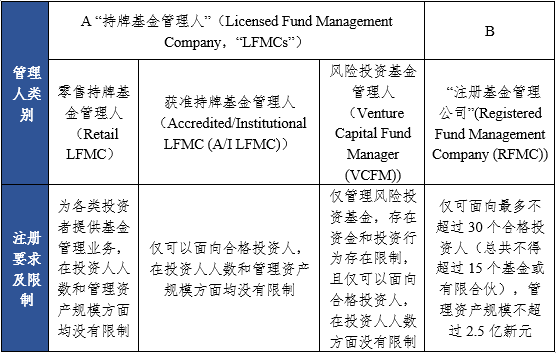

根据特定主体预期管理资产的规模、目标客户和投资限制的不同,可按以下方式进行申请:

由此可知,除了Retail LFMC之外,A/I LFMC、VCFM和RFMC均可以非公开方式向合格投资人募集。从审核时间来看, MAS预计需要6个月的时间来审核LFMC和RFMC申请,而VCFM的审核时间相对较短,一般需要4个月的时间来审核。当然,这个期限仅仅是理论上的审核时间。

另外,如果采用或考虑直接收购新加坡持牌基金管理人,那么无论是采取直接(包括间接)获得或持有持牌基金管理20%或以上的已发行股本的方案,还是采取直接(包括间接)控制持牌基金管理人20%或以上的投票权的方案,都会被视为获得持牌基金管理人的有效控制权,则申请人必须向MAS提交申请表格,均需要获得MAS的前置许可。

二

基金管理人持牌/备案登记合规要点

A. 资产管理限额条件

RFMC应定期监测所管理资产的规模,以确保其遵守资产管理限额的规定,对于A/I LFMC、VCFM而言并无该等限制要求。

B. 经理人及高管条件

CEO、董事及有关专业人士必须具备与基金管理活动有关的足够经验,董事会成员应共同具有投资组合管理的经验,以及风险管理、运营和合规等支持职能的经验。至少有一名执行董事应具有该基金管理人拟投资的资产类别或市场的投资组合管理经验。如果特定主体申请A/I LFMC或RFMC,CEO应当至少具备5年的相关经验,且应当至少配备2名董事,并具有不低于5年的相关经验。关于关键人员的任命,应准确反映其职责及参与程度,而不应仅仅是为了满足最低员额要求。

C. 办公场所条件

特定主体应为新加坡注册的公司,并在新加坡有一个永久的实体办公室。该办公室应是专用的,且只供特定主体和工作人员使用,需拥有物理空间的写字楼办公室,一般并不接受共享办公模式。

D. 基础资本条件

特定主体在获得牌照或在MAS备案登记后,应始终满足基础资本门槛的要求,且特定主体应审慎地在必要的基本数额之上维持额外的资本缓冲,特定主体应考虑到其业务的规模和范围,并对所需的额外资本缓冲数额作出合理的评估。VCFMs 无最低注册资本门槛,而A/I LFMCs 与注册基金管理公司的最低门槛为 25 万新币。

E. 合规安排

MAS希望特定主体具备与其业务性质、规模和复杂性相适应的合规安排。特定主体需设有内部合规官,该人员应具有在合规、审计或风险管理等方面的相关经验,并熟悉适用于特定主体的规则和条例。

F. 内部审计

MAS期望特定主体的业务活动接受充分的内部审计。内部审计安排应与其业务的规模、性质和复杂性相称。内部审计可以由特定主体内部审计部门、审计小组进行,也可以外包给第三方服务提供商。

三

基金的法律架构

A. 公司型基金

根据新加坡《公司法》(the Companies Act),私人股份有限公司(a private company limited by shares, Pte Ltd)是基金投资可能采用的形式之一。很多基金都会选择在新加坡或离岸地区成立特殊目的实体(Special Purpose Vehicle, “SPV”)来持有基金在项目公司中的权益。

由于《公司法》可能对基金运作构成限制,例如年度申报、信息披露义务以及偿付能力测试等,近年在新加坡以公司形式成立的投资基金不是很常见。

新加坡于近年引入了有限合伙企业(limited Partnership)制度以及可变资本公司(Variable Capital Company,“VCC”)制度作为基金领域的新型架构,与在新加坡成立私人有限公司相比,私人有限公司在信息披露、资本维持等方面具有更高的要求,反观有限合伙企业制度和VCC制度,后者具备更高的灵活性,逐渐受到市场关注和青睐。

B. 有限合伙企业(LP)基金

有限合伙企业是新加坡较为常见的一种基金主体,有限合伙企业由至少一名普通合伙人和一名有限合伙人组成,是基于合伙人之间的合伙协议设立的法律实体。普通合伙人执行合伙事务并对企业的债务承担无限责任,而有限合伙人不执行合伙事务,将企业运营事务委托给普通合伙人,并对企业的债务以其认缴出资为限承担有限责任。

C. 可变资本公司(VCC)基金

可变资本公司(VCC)是一种新的公司结构,可广泛用于投资基金,为基金经理提供更高的操作灵活性,并可以节省成本,该公司结构正在鼓励更多基金在新加坡注册,具备提升新加坡作为国际基金管理中心价值的作用。

为了进一步鼓励VCC公司结构的广泛应用,MAS还推出了可变资本公司资助计划(Variable Capital Companies Grant Scheme),该计划由金融业发展基金(Financial Sector Development Fund (FSDF) )资助。

基金管理人可以成立一个单一基金(Stand-alone VCC),也可以成立一个包含两个或更多子基金的伞形基金(Umbrella VCC),每个子基金持有独立资产和负债的投资组合。特别需要注意的是,如果VCC决定从单一基金架构更改为伞形基金架构,则必须在14天内申报并更改信息。关于VCC的进一步介绍,请参见笔者团队后续文章。

结 语

正如前文所述,新加坡一直都是最具竞争力的全球金融中心及资产管理与财富管理中心之一,且新加坡基金管理牌照以及可变资本公司(VCC)架构制度颇受市场青睐,建议更多具有出海需求的企业家、创业人士、财富人士与家族企业将目光投向新加坡。

[1] https://www.mas.gov.sg/development/financial-services-industry-transformation-map-2025

[2] https://www.mas.gov.sg/publications/singapore-asset-management-survey

律师简介

曲 峰

大成上海 合伙人

feng.qu@dentons.cn

李朴原

大成上海 律师

harvey.li@dentons.cn

王 敏

大成上海 律师

wangmin@dentons.cn

* 团队实习生温哲对本文亦有贡献

特别声明:

本文仅代表作者个人观点,不代表大成律师事务所或其律师出具的任何形式的法律意见或建议。如需转载或引用该文章的任何内容,请与我们取得联络,未经同意不得转载或使用。转载或引用时须注明出处。

请先 登录后发表评论 ~