普华永道发布《2022年半年度中国银行业回顾与展望》:同舟共济,乘风破浪万里航

2022年上半年,受超预期因素影响,经济下行压力加大,但与此同时国家推出一系列稳增长措施。普华永道今日发布的《银行业快讯:2022年半年度中国银行业回顾与展望》显示,上市银行总体保持平稳,然而压力有所显现。

<< 左右滑动查看更多图片 >>

经济下行压力加大,监管力度加强

2022年上半年,我国国内生产总值(GDP)同比增长2.50%,增速较2021年全年(8.10%)明显放缓。4月份以来,国际地缘政治冲突持续,国内疫情反复,工业生产、零售和投资等活动均受到较大冲击。二季度GDP同比增长0.40%。

为稳定经济增长,国家推出一揽子政策措施,金融业加大对实体经济支持力度。人民银行数据显示,6月末,社会融资规模存量同比增速(10.80%)及广义货币(M2)同比增速(11.40%)均较2021年末有所上升。

上半年,为防范化解系统性风险,金融管理部门延续强监管态势,继续实施房地产金融审慎管理制度,强化消费者和投资者保护工作,化解重点金融机构风险。

监管部门支持银行继续通过地方政府专项债等方式多渠道补充资本,完善公司治理,压降高风险金融机构数量。二季度,部分村镇银行经营风险和房地产信贷风险有所暴露,金融监管部门采取措施稳妥应对,进一步加强流动性风险监测。银行业总体风险可控。

上市银行利润增速放缓

上半年,我国59家上市银行的整体净利润同比增长6.28%至1.09万亿元,净利润和拨备前利润同比增速均有放缓,压力有所显现。上市银行净利差、净息差普遍呈收窄趋势。贷款利率整体下行。

上市银行净利润与GDP增长趋势比较

总资产加速增长,需警惕资产质量变化

本期分析的59家上市银行总资产达257.23万亿元,上半年总资产增长较2021年下半年显著提速。贷款投放提速,支持实体经济可持续运行,同业资产短期抬升,市场资金面较为宽松。

上市银行总资产变化情况

贷款质量指标整体保持稳健,不良率较2021年末微降。但不同类型银行资产质量出现两级分化:大型银行不良率和逾期率指标保持稳健;城农商行不良额增长,逾期率走高,资产质量指标呈现地区性分化。

因逆周期调节的风险暴露存在滞后性,银行需密切关注受疫情影响的行业偿债能力转弱。

上半年,上市银行负债规模持续增长,存款利率市场化进一步推进。

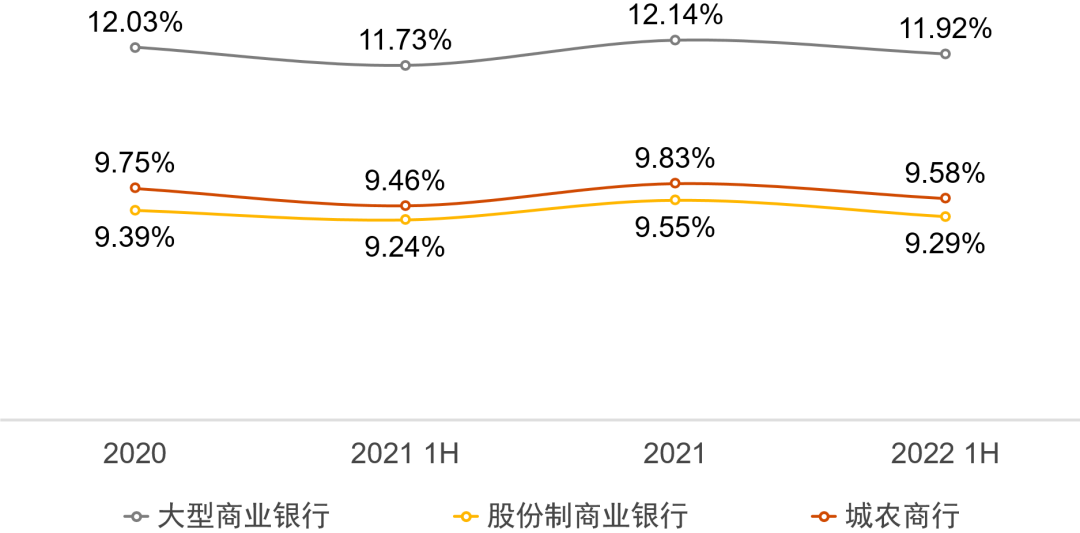

资本充足率普遍下降,资本补充渠道多元化

6月末,上市银行核心一级资本充足率整体呈下降趋势。上市银行通过多渠道积极筹措资金,加大资本补充力度。

核心一级资本充足率变化情况

2022年上半年,各上市银行通过发行永续债、可转债和二级资本债等方式,共募集资本5,100亿元,较2021年上半年增长17%。

随着《商业银行资本管理办法(试行)》的出台时间逐渐临近,上市银行面临着资本管理上新的挑战,要抓住“新巴塞尔协议III”实施的机遇,积极提高自身的资本和风险管理能力。

银行业洞察:挑战重重,转型迫在眉睫

本期半年度上市银行业绩分析显示出银行业正面临增长、盈利、资产质量等当期或潜在压力。压力既来自于外部环境的变化,也来自于自身发展战略与经营模式的演变,以及不断更新的客户需求。

当前,银行业主要面临四大挑战:

优质资产获取难度加大

面对经济下行压力,各行业“存量竞争”时代来临,企业投资意愿降低,居民消费信心不足,信贷有效需求呈下降态势,银行正处于主动或被动调整资产结构的阶段。

银行应基于自身资源禀赋,策略性调整资产投向,围绕先进制造业、战略性新兴产业等重点领域加大金融支持,大力发展科技创新、小微普惠金融,积极发展零售信贷。

分化加剧,弱者面临巨大挑战

银行在当前表现出逆周期抵御风险的韧性,但行业盈利能力有所下行,净息差持续收窄,资产质量风险暴露存在滞后性,区域性银行受本地经济发展及地方性风险程度影响较大,导致银行业内部分化进一步加剧。

银行应直面挑战,关注资本的高效配置,回归本源,坚持做好基础客户服务,专注于基础业务,形成独具优势的细分客群、产品和区位竞争力。

中间业务发展缓慢

息差持续收窄深度影响银行的可持续经营模式,提振中间业务、优化收入结构成为行业共识,但目前整体成效仍不明显。

不同于传统存贷业务,中间业务的本质是服务,基本逻辑是客户经营和提供复杂产品,难以一蹴而就,须久久为功。区域性银行受限于资质和牌照,更需专注于以提升客户体验为目标的客户经营。

客户经营知易行难

在“以客户为中心”的共识下,真正将构建客户经营体系为实践的银行仍是少数,在经营理念、运营模式、管理流程、组织机制、人才团队和数字化等方面仍需推动持久变革并相互结合为有机整体。

更为重要的是,银行要理解客户行为与决策方式:从了解客户(KYC)到了解客户的想法(KYI),最终有机组织客户经营模式,提升客户体验和信任,赢得长期价值。

展望:同舟共济,增强抵御风险韧性

下半年,实体经济面临的挑战增加,银行业经营环境仍有较大的复杂性和不确定性,同时也存在积极发展因素。主要包括:

全球经济增长不确定性增加,滞涨压力持续,发达经济体货币政策进一步收紧;

国际地缘政治冲突和中美摩擦下金融市场波动加大,汇率风险上升;

国内货币政策放松对银行净息差造成压力,盈利能力面临考验;

银行业继续加大信贷投放力度,重点领域包括基础设施建设、先进制造业、科技创新、小微普惠等,尽量避免资金在金融体系内淤积;

仍需持续关注重点行业(如房地产、信托等)偿债风险和银行资产质量状况;

绿色金融保持较快发展,绿色债券标准进一步完善并与国际接轨;

深入参与国家区域重大战略、区域协调发展战略和主体功能区战略的实施建设;

重塑商业模式,从产品销售为中心,真正转变为以客户经营为中心;

银行数字化转型持续推进,顶层设计、业务引领,数字化赋能商业模式变革和管理能力提升。

银行应主动采取措施,做好逆周期调节,增强抵御风险的韧性,持续推进改革和战略转型,助力经济企稳复苏。

本期分析的59家银行,相当于中国商业银行总资产的82.85%和净利润的89.65%。具体分类如下:

除特殊说明外,分析中所有信息均来自上市银行年报等公开资料。

了解本期《银行业快讯》详细内容,欢迎扫描以下二维码或点击文末的“阅读原文”,下载报告全文:

联系我们

张立钧

普华永道中国金融业主管合伙人

电话:+86 (755) 8261 8882

邮箱:james.chang@cn.pwc.com

何淑贞

普华永道中国银行业主管合伙人

电话:+86 (10) 6533 2368

邮箱:margarita.ho@cn.pwc.com

朱宇

普华永道中国北方区金融业主管合伙人

电话:+86 (10) 6533 2236

邮箱:richard.y.zhu@cn.pwc.com

叶少宽

普华永道中国金融业合伙人

电话:+86 (10) 6533 2300

邮箱:linda.yip@cn.pwc.com

马颖旎

普华永道中国金融业合伙人

电话:+86 (21) 2323 3398

邮箱:vivian.ma@cn.pwc.com

张挺

普华永道思略特中国金融服务行业主管合伙人

电话:+86 (21) 2323 2886

邮箱:toby.zhang@strategyand.cn.pwc.com

【金融视点】专栏

银行 | 保险 | 资产管理 | 金融业

长按二维码

查看更多热门文章

© 2022 普华永道版权所有。普华永道系指普华永道在中国的成员机构、普华永道网络和/或其一家或多家成员机构。每家成员机构均为独立的法律实体。详情请见 www.pwc.com/structure。

免责声明:本微信文章中的信息仅供一般参考之用,不可视为详尽说明,亦不构成普华永道的法律、税务或其他专业建议或服务。普华永道各成员机构不对任何主体因使用本文内容而导致的任何损失承担责任。

请先 登录后发表评论 ~