大国重器!人民币跨境支付系统(CIPS)

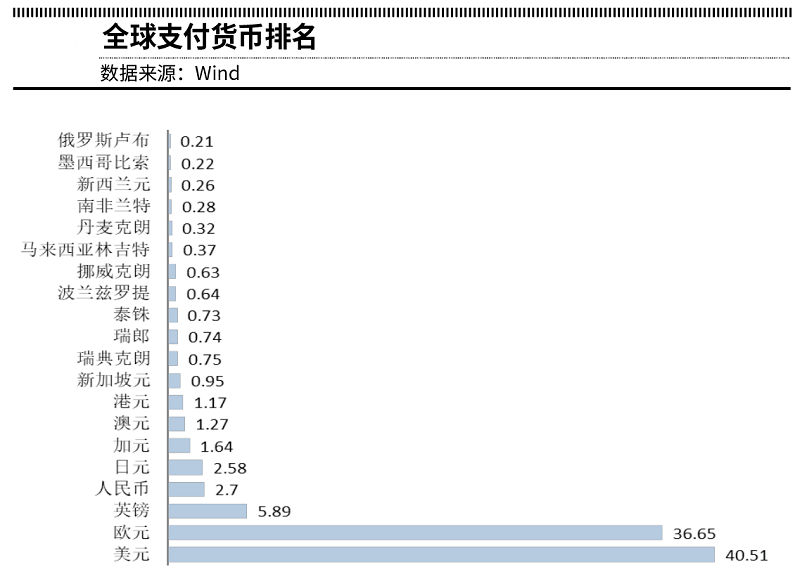

人民币国际结算份额-2021年12月排名

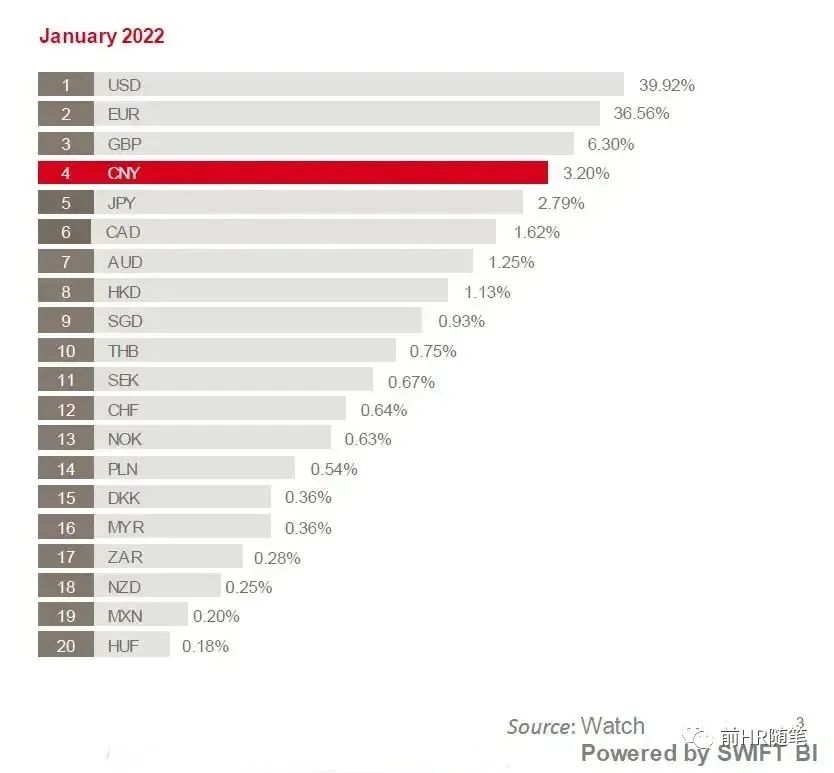

人民币国际结算份额-2022年1月份排名

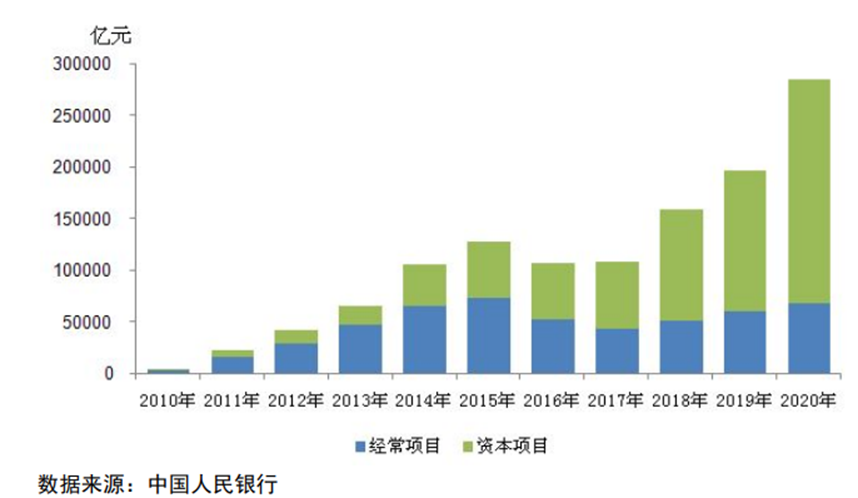

据2021年09月18日人民银行发布《2021年人民币国际化报告》显示:2020年,人民币跨境收付金额(CIPS)合计为 28.39万亿元,同比增长44.3%。2021年1季度人民币跨境收付金额已完成17.57万亿元。

2010-2020年年度人民币跨境收付情况

CIPS 到底是什么呢?为什么要有 CIPS?要搞清楚这个问题,必须要先搞清楚一个比它大得多的话题 —— 人民币国际化。

我们都从书上读过这样一段话:货币是从商品中分离出来的一般等价物,是衡量一般商品价值的尺度,具有价值尺度、流通手段、贮藏手段和支付手段等特点。

啥意思呢?说白了就是货币其实也是一种商品(只不过它是特殊的商品),你想啊,外汇市场上买卖货币的时候跟买卖个商品有啥区别呢?没有本质的区别对吧。我们先抛开货币不谈,当一种商品被全世界人民都认可和持有的时候你想想是啥感觉?人手一部 iPhone 手机、人手一个 Facebook 账号、人手一辆 Tesla 汽车(咦?为啥都是美国的东西),啥感觉?你要是这些企业的老板你就火了对吧?你产品的价值和影响力可以瞬间传递给所有人。货币的道理其实跟商品是一样的,但是货币怎么才能让别人认同和持有呢?别人持有你的动力在哪里?这玩意就是一张纸(或者一个数字),既不能天天拿出来显摆也不能随时拿出来炫耀,别人为什么要持有它?答案其实很简单:只要「这张纸」能换到「别的纸」换不到的好东西,并且稳定,就有人持有它。

这个世界上,一个国家有动力向另一个国家购买的东西的大概有三种(我们称之为三高产品):

高度稀缺的自然资源,这是老天赏饭吃,比如石油、天然气,你能不买么? 高性价比的商业产品,别人生产的比你自己生产的更靠谱更便宜,你会不买嘛? 高科技含量商业产品,别人能生产,你自己又搞不出来,你不得不买吧?

我们中国经过 40 年的改革开放,把「高性价比的商品」这件事做到了极致,「中国制造」火遍全球,既然我们卖的东西这么好,为什么不能用我们自己的人民币来定价和结算呢?这时候你就反对了,你说的不对啊,石油也没有用产油国的主权货币来定价啊,是的,没错,这是美元国际化的「结果」,不在我们今天的讨论范围内,有机会我们再扯扯美元国际化之路。我们人民币国际化才刚刚开始,我们也希望大宗商品用人民币定价和结算呐,可是还没到那时候呢,看官别急。

这是触发人民币国际化思潮的一个引子,但是这个世界上有一个怪现象,就是一切重大的变革基本上都是源于危机所迫,如果没有危机,大概率下很多事情都是四平八稳的慢慢搞,不着急。

2008 年,这个危机来了,美国的次贷危机席卷全球,美国经济出现了系统性风险,这时候所有人都打开了回忆的匣子:上世纪 6、70 年代的时候美国先是耍赖不承认布雷顿森林体系了,紧接着 70 年代越战又花了那么多钱,90 年代开始到处南征北战把产油国收拾的服服帖帖,打仗要钱的呀,这钱不都是超发印出来的纸片子么,我们还当个宝存着,今天又来个次贷危机祸祸我们,我们手上持有的这些绿票美元到底还靠不靠谱?美国还靠不靠谱?

这已经不是大家第一次质疑美元的诚意了。

这种情况下,小国也就算了,反正也折腾不出什么水花儿来,但是作为世界第二大经济体的我泱泱大中国,这时候坐不住了,国际货币体系是时候要变一变了,美元在国际中的位置动不动摇我们管不了,我们关心的是人民币在国际中一定要有一席之地,不然大国的安全如何保证?

于是 2009 年,人民币国际化的战略开始部署。一个货币要想成为世界人民群众都认可的货币,至少要具备几个条件:

国家要有足够大的经济规模 国家要有能够容纳足够大的资金的资本市场 国家要有足够大的国际贸易规模 国家要有足够强大的军事实力和国际政治影响力 货币的币值要足够的稳定 货币的流通领域要足够广 货币要比较容易的得到、比较容易流动

1-5 我们都做到了(2 正在快速推进中,有兴趣的小伙伴多盘点盘点近几年关于资本项下的各种政策就明白了),那么就要解决 6 和 7 的问题,什么叫「货币的流通领域要足够广」呢?简单来说就是我持有你的货币不是为了收藏啊,你得提供很好的退出机制,什么叫退出机制?就是我得能花出去啊,比如可以让我投资你的资本市场、比如在国际贸易中可以购买商品,或者再不济你承诺可以收回去也行。

这个问题小编一句话两句话也说不清楚,小伙伴们可以去翻看一下央行每年都会出的人民币国际化报告,答案都在报告里面,看看人民币都用在哪些领域了,也就明白人民币国际化报告为啥要用中英双语来写了,我们这里就不展开了。

第 7 点「货币要比较容易的得到、比较容易流动」怎么做呢?人民币要流通起来,就必须有一个完整的金融基础设施,能够让人民币在金融机构间高效的流动起来才行,涉及人民币的金融基础设施大概可以分成三类:

国内人民币基础设施,也就是国内支付清算系统,这个「人民币」指的就是我们常说的「在岸人民币」 国际人民币基础设施,也就是离岸支付清算系统,这个「人民币」指的就是我们常说的「离岸人民币」 跨境人民币基础设施,也就是跨境支付清算系统,这个「人民币」指的就是我们常说的「跨境人民币」

「在岸人民币」的基础设施我们前面已经聊到了很多了,CNAPS 已经出色的完成了这个使命。

「离岸人民币」其实就是海外市场上的人民币,这里的人民币其实就跟所有其他外币一样了,在一个由商业银行主导的公开的、自由的银行间市场里面流动,比如在香港的商业银行使用的基础设施就是「人民币 CHATS」,但是单靠香港这一个地方影响力是不够的,所以我国先后在新加坡、伦敦、法兰克福、首尔、巴黎、卢森堡、多哈、多伦多、悉尼等地都指定了一家中资银行作为人民币清算行(比如中国银行、工商银行),让大家都能在人民币清算行开设人民币同业账户、清算和交收人民币。

稍微插播解释一下,「清算行模式」是「离岸人民币」其中一种玩法,本质就是把自家的银行放到国外去玩;另一种玩法正好相反的,叫做「代理行模式」,简单讲就是把海外的银行放到国内来玩,具体的玩法就是让境内具备国际结算业务能力的商业银行为境外银行开立人民币同业往来账户,代理境外银行进行人民币收付、结算等服务。具体的怎么搞的,可以参考之前的《深度科普:SWIFT 到底是什么》这篇文章,里面有更详细的基本原理描述。

但是,这些玩法多少是有些问题的,比如效率不高,国际货币市场是一个纯市场驱动的行为,有利可图就搞搞,无利可图就罢了,谁会投那么多的精力去 all in 呢;又比如通过人行授权指定的人民币清算行、代理行都是中资背景的,人家又会指手画脚的说你「垄断」、「不公平」;再比如通过清算行来搞这个事实际上是把清算业务的经营风险高度集中在了商业银行身上,多少让参与者有点心慌慌。

怎么办呢?把清算行/结算行的玩法推翻掉?那不行的,清算行模式虽然有点问题,但是清算行作为开设在其他国家的商业银行,对人民币国际化还是有很好的宣传推广、树立信心的作用的。

既然此招不能久用,又想要人民币在国际范围内广泛的流通(进而促进人民币国际化,使人民币成为各个国家都接受的货币),那我们就必须自己搭建一套完善的、国际化的人民币支付清算基础设施,它的使命是让人民币在海外的金融机构间、海外与国内的金融机构间顺畅的流动,这就有了我们今天要聊的主角:人民币国际化的支付清算基础设施 —— CIPS,即 Cross-Border Interbank Payment System,人民币跨境支付系统。CIPS 的运营公司叫做「跨境银行间支付清算(上海)有限责任公司」,总部设在上海。

为什么叫人民币「跨境」支付系统呢?这个跨境是什么含义?字面上理解起来好像只是解决了跨境的问题,小编是这样理解的,跨的这个「境」不是指的中国的国境,而是指突破所有国家的国境,我们不再依赖通过清算行模式在各个国家和地区摆摊设点的搞了,要让全球所有的人民币都走出所在的国家和地区的国境,聚集到统一的一个地方来进行清算,所以小编自己觉得叫人民币「跨境」支付系统,这个名字还是相当精准的(瞧这个彩虹屁,哈哈)。

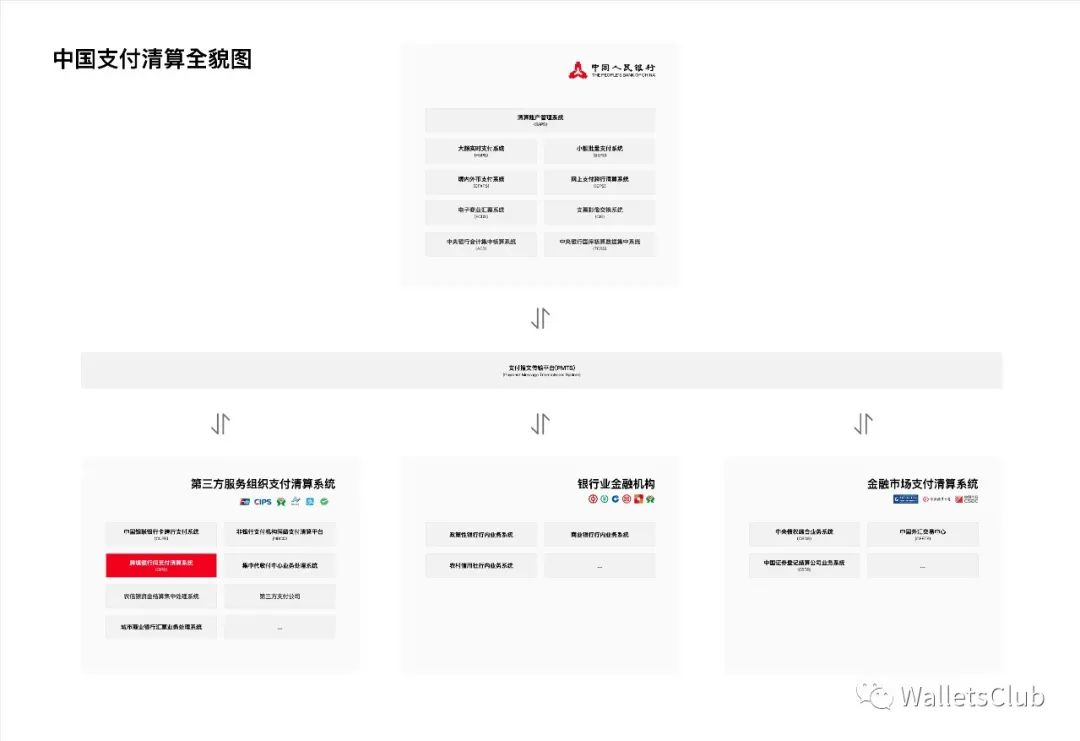

老规矩,我们先看下 CIPS 在哪里:

CIPS 运行原理

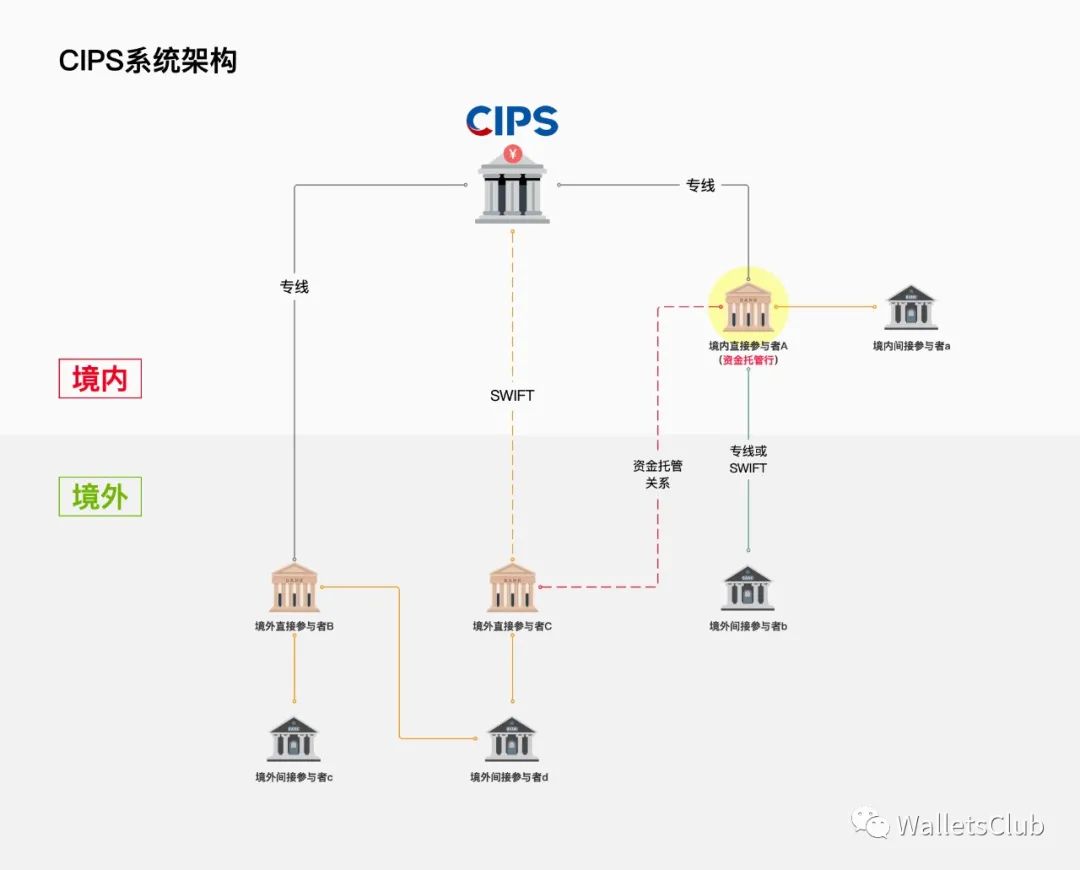

我们先看一下 CIPS 系统的整体架构,如下图所示:

从图中我们可以看到,CIPS 把参与者分成了直接参与者和间接参与者,国内有直接参与者和间接参与者,海外也有直接参与者(比如港澳的部分商业银行)和间接参与者。直接参与者可以通过专线和 CIPS 相连接,也可以通过 SWIFT 报文系统和 CIPS 连接,为什么呢?因为我们也不能要求所有直接参与者都用专线对吧?这玩意毕竟很贵的,另一方面,CIPS 要想接入全球的银行来参与,那势必要兼容它们以前的通信模式。

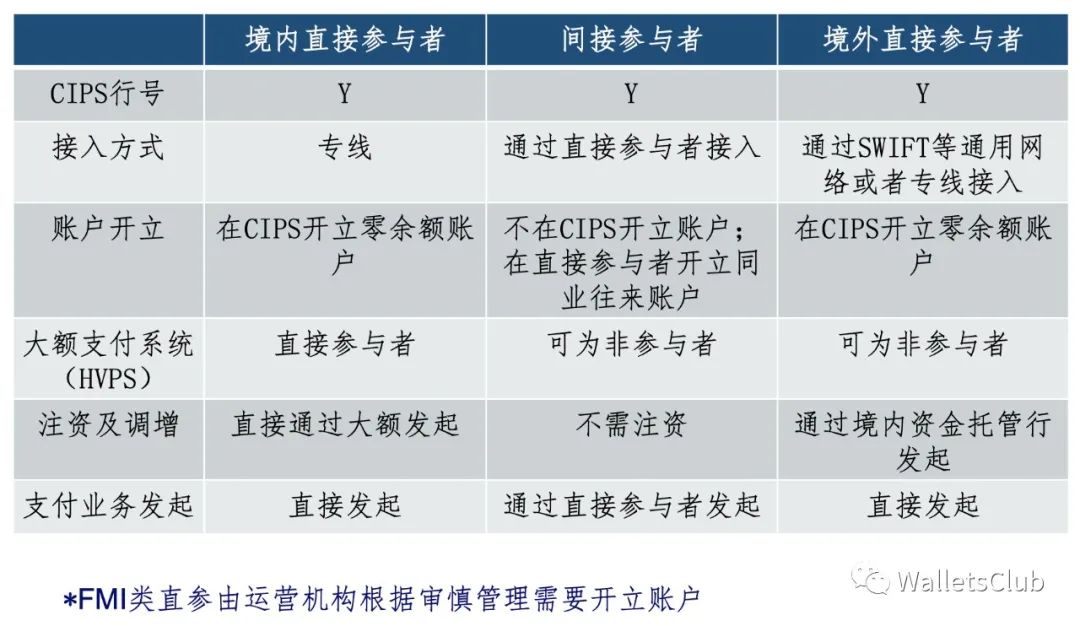

境内直接参与者、间接参与者、境外直接参与者三者的对比是这样的:

上图的 FMI 指的是 Financial Market Infrastructure,什么是金融市场基础设施呢?可以简单的理解成金融市场的清算系统(比如涉及到人民币的证券清算系统),也就是说 CIPS 不仅能够连接银行,还能够连接其他的金融基础设施,这样一来的话人民币的用途就可以扩展到更广阔的金融领域去了。

总体结构看完了,那各个银行间的人民币是怎么流转的呢?还是看上面那个架构图,我们特意把「境内直接参与者 A」加了个黄色背景,下面有一行字:资金托管行。什么意思呢?听我慢慢道来,有点绕,请仔细看哦。所谓的「直接参与者」是指在 CIPS 开立资金账户、拥有 CIPS 行号、直接通过 CIPS 办理人民币跨境支付业务的金融机构。

CIPS 系统的「直接参与者」其实也有两类:

同时是大额支付系统的直接参与者(比如上图的「境外直接参与者A」) 不是大额支付系统的直接参与者(比如上图的「境外直接参与者C」)

如果是第 1 种情况,那这类参与者就是一切条件都具备的的「直接参与者」;如果是第 2 种情况,这类直接参与者还需要找一家国内的「大额支付系统直接参与者」为自己开设一个人民币资金存管账户,为其银行开设人民币资金存管账户的国内银行就是「资金托管行」。

咦?讲 CIPS 讲的好好的,怎么又扯出来大额支付系统?别着急,接着往下看。

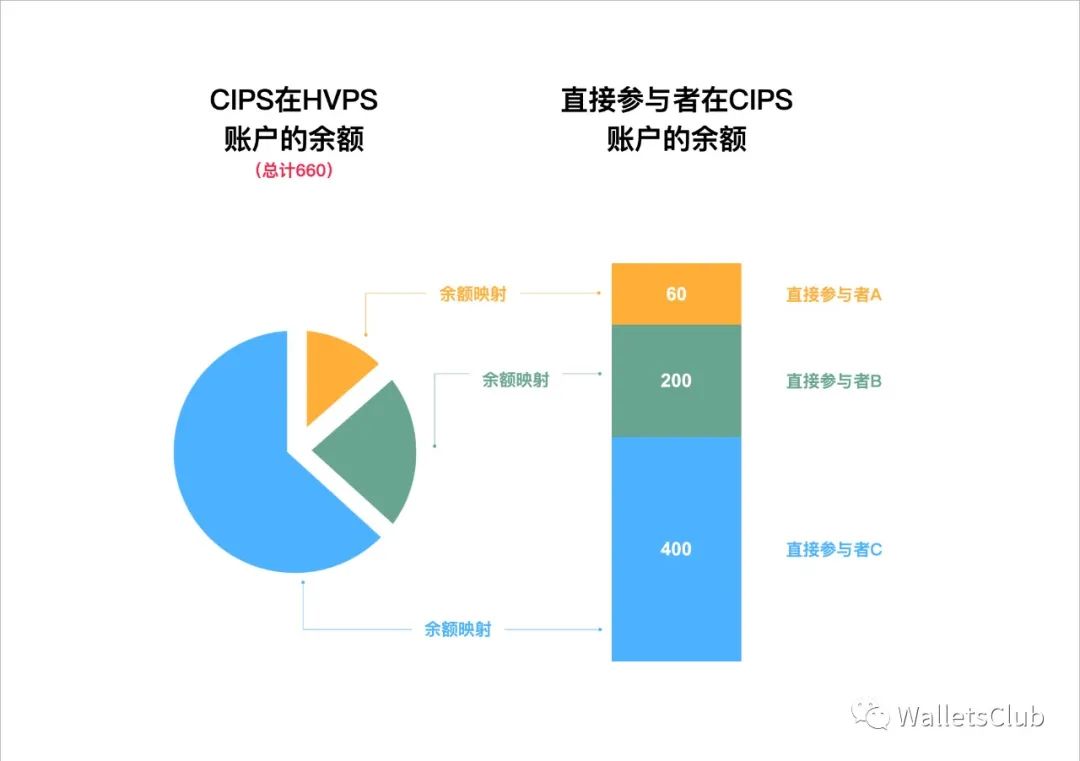

CIPS 的账户逻辑是这样设计的的:

CIPS 在大额支付系统开立了一个清算账户,交易日时,所有的参与行需要将资金通过大额支付系统支付到这个清算账户里面来(这下明白了资金托管行的作用了吧,有些 CIPS 的直接参与者不见得是 HVPS 的直接参与者,所以要借助资金托管行代为付款),所以这个清算账户实际上就是一个资金池,权益实际上是属于 CIPS 的所有直接参与者的,因为账户内的资金都是直接参与者的嘛 参与者在 CIPS 系统中开设的账户只是用来记账用的,并不是真正的资金账户 不管是 CIPS 在 HVPS 的清算账户,还是参与行在 CIPS 的账户都不允许透支,日终余额为零(也就是日终之后,CIPS 根据系统的清算记录,将资金再通过大额支付系统分别打回给直接参与者)

画一个图就清楚了,两个系统的账户体系之间大概是这样的一个关系:

搭建好了账户体系,CIPS 就可以为参与者提供交易了,CIPS支持以下几种交易:

逐笔支付业务,如客户汇款、头寸调拨 批量支付业务 金融市场业务,如 SSS 付款交割结算业务、CCPs 集中清算业务

当银行间有人民币往来的时候,银行通过报文将支付请求发送至 CIPS,由 CIPS 完成资金的清算,但是负责实际的人民币资金交收的不是 CIPS,CIPS 只是一个清算「业务」系统,是支付清算的前台系统,CIPS 在交易日完成后将清算数据提交给大额支付系统来进行实际的资金划转(从 CIPS 清算账户支付给直接参与者),大额系统又调用了 SAPS 进行真正的资金划转,所以我们在这里要把 CIPS、HVPS、SAPS 这三者的关系搞清楚(如果没搞清楚 HVPS、SAPS 的话,请先读一下我们之前的文章哟)。

那么 CIPS 采用的是什么样的清算方法呢?读过我们文章的小伙伴都知道,清算无非就是实时全额、双边净额、多边净额这些的。从算法上来讲,最简单的就是实时全额,于是 CIPS 在一期的时候,比较初级,就是采用了实时全额的方式来清算,CIPS 也不会为参与者提供流动性,流动性不够了怎么办呢?银行自己想办法解决,比如可以去同业拆借中心去拆借,借到钱了再走 CIPS 「调增」的流程去注入流动性。

CIPS(一期)是比较原始初级的清算系统,清算方式、支持的场景都非常有限,于是 2018 年 CIPS(二期)发布,主要做了以下一些优化:

在实时全额结算模式基础上引入定时净额结算机制,这样就大大的帮助银行节约了流动性,并且也灵活多了,对时效性要求强、金额大、逐笔、紧急的支付就走 RTGS 方式,频次高、金额小、笔数多、不紧急的就走 DNS 方式。不过这里要说明一下,虽然所有的参与者都可以发起 RTGS 请求,但不是所有的参与者都能发起 DNS 请求的,毕竟 DNS 是有交割风险的。 支持金融市场业务,根据不同金融交易的资金结算需要,系统能够支持人民币付款、付款交割(DvP)结算、人民币对外币同步交收(PvP)、中央对手集中清算和其他跨境人民币交易结算等业务 延长系统对外服务时间。系统运行时间由 5×12 小时延长至 5×24 小时 +4 小时,工作日内 24 小时运转,这个就厉害了,全面覆盖了全球所有时区的金融市场,为了支持 CIPS 系统的运营,全国银行间拆借中心和大额支付系统的运行时间实际上也相应的延长了(大额支付系统延长至 21 点,并在周末和节假日的首日也运行)。+4 小时是什么意思呢?这是一个高中地理题,有兴趣的小伙伴们自己拿着世界地图去算一下时区吧。

完结撒花

我们以前介绍过美国的美元的清算系统 —— CHIPS(Clearing House Interbank Payment System),咱们国家的 CIPS 对标的对象正是 CHIPS,两个系统的名字之间只相差了一个「H」,但是功能和定位其实是一样一样的:CHIPS 为全球的美元提供清算支持,CIPS 为全球的人民币提供清算支持。

截至 2020 年 6 月,纵观整个世界,如果只看国际贸易部分,用美元结算的占了 87%,欧元占 7%,人民币只有 2.4%;如果看全球支付(国际贸易结算+投融资结算),美元 40%,欧元 34%,人民币只有 1.85%。这些数字告诉我们一个什么故事呢?但凡使用美元进行结算的交易,清算的环节最终都得走到美国去,所以美国坐在家里吃着汉堡唱着歌瞅瞅CHIPS的大盘就知道这个世界正在发生着什么、各家各户的贸易&投资的情绪是什么样的…是不是感到一丝丝的被监控的不适感?所以,人民币国际化是大国崛起之路上的必争之地,人民币国际化的目标是星辰大海。

大国之间的较量真是精彩的一塌糊涂。

CIPS 只是一个金融基础设施,是人民币资金的搬运工,它本身并不直接创造巨大的价值,但是正是因为有了这位搬运工,才使得人民币在国际贸易、资本市场等交易环节上打通了任督二脉,没有 CIPS 这样的金融基建,人民币在全球的流动就无法来去自如、风险也无法被掌控和化解,人民币国际化也就无从谈起。

2016 年 10 月 1 日,人民币正式入篮(IMF 将人民币纳入「特别提款权『SDR』」篮子),入篮只是国际社会给人民币发的一张“奖状”,并不代表人民币就已经完成国际化了,媒体上吹嘘的那些鸡血满满的东西都是为了博眼球「务虚」的说法,真正「务实」的人民币国际化是要让更多的国家将人民币作为国际贸易定价和结算的货币、国家储备货币。我们作为从业者还是要「脱虚向实」一些,不然张口就胡说八道容易被人家笑话。人民币国际化之路才刚刚启程,还有很多配套要素需要努力的去建设和完善,比如 CIPS 这样的金融基础设施、比如更健全的法律建设、比如强大的中国制造业和出口、比如我们巨大的进口消费市场、比如一带一路国家战略…

来源 :WalletsClub、人民银行

感谢作者的辛苦劳动,本公众号尽力标明来源及作者,转载文章版权属原作者;如确实未能查明作者、来源而未能标注;敬请第一时间联系我们,我们将第一时间处理。谢谢!

优维金融空间www.udfspace.com

1

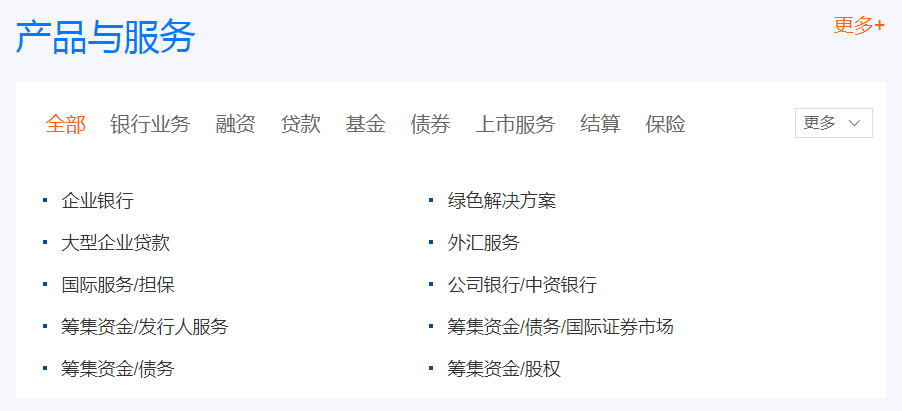

产品与服务

请先 登录后发表评论 ~