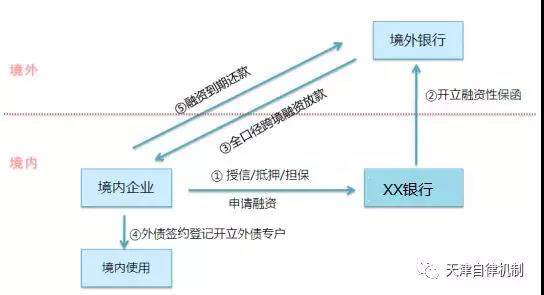

内保直贷业务是企业占用自身外债额度,由境内银行提供担保,境外银行据此向境内企业放款的业务。本业务可降低企业融资成本,提升银行中间业务收入、国际结算量、贸易融资投放量等多项指标完成率,同时不占用境内银行信贷投放规模,其创利水平高于流动资金贷款。

自2016年以来,跨境政策在资金“扩流入”方面做出了一系列重大突破,其中对于境内企业借用外债政策方面的放宽尤为明显。

2015年发改委将境内企业境外发行中长期外债由原先的审批制改为事前备案制,2016年开始又推进了外债规模改革试点和对外转让债权等多个外债改革工作;其次,人民银行下发的《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕9号),统一了国内企业的本外币外债管理,将原先在自贸区试点的全口径跨境融资推广到全国范围内的金融机构和企业,所有国内企业(房地产企业与政府融资平台除外)都可以在不超过净资产2倍的额度内自主开展本外币跨境融资;同时,对企业涉及真实跨境贸易产生的贸易信贷(包括应收和预付)和从境外金融机构获取的本外币贸易融资不计入跨境融资风险加权余额;再次,外管局下发的《关于改革和规范资本项目结汇管理政策的通知》(汇发〔2016〕16号),允许外债资金意愿结汇,并放宽了资本项目资金的使用条件,对资本项下收入的使用实施统一的负面清单管理。

综上,国家一系列政策组合拳旨在便利国内企业从国际资本市场上进行融资,扩展企业融资渠道,降低融资成本,支持实体经济发展。

目前,办理内保直贷业务需严格遵循的主要外汇政策包括《跨境担保外汇管理规定》(汇发〔2014〕29号)、《外债登记管理办法》(汇发〔2013〕19号)、《关于改革和规范资本项目结汇管理政策的通知》(汇发〔2016〕16号)以及《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕9号)等相关管理规定。银行要切实履行基础交易真实性、合规性审核的义务;对债务人主体资格进行审查;加强对担保履约倾向性的审查;加强对担保项下境外资金用途、还款来源的审核;要按照穿透式管理原则对担保品质量进行评估,详尽调查担保申请人保证金来源。

同时,根据29号文规定对于银行办理内保直贷业务,除有外管局另有明确规定外,不需到外管局办理登记或备案,无需向资本项目信息系统报送数据,发生履约担保的,银行用自有资金偿付境外债权人。内保直贷业务只需要境内债务人到外管局进行外债备案、注销登记。

(一)贸易背景真实性:严格审核业务贸易背景真实性和融资期限的合理性,确保基础交易真实、合规。

(二)资金用途:确定债务人的融资用途,贷款资金用途需严格按照国家外债使用规定执行,并与贷款合同一致。

(三)判断预期的还款资金来源及担保履约的可能性:债务人主体资格需符合监管要求及境内银行规章制度要求;明确债务人到期偿还债务的资金来源,债务人自身需具备足够的清偿能力或可预期的还款资金来源。

在内保直贷业务中,由于债务人与保函申请人为同一境内企业,境内银行在授信审查中可以对债务人主体资格、融资需求、借款用途及还款来源作出判断;境外银行对债务人也会进行授信准入,对相关内容作出判断,同时取得境内外银行授信的客户信用风险较低。债务人取得授信后需到外管局进行外债备案登记,并严格按照备案登记的用途使用外债资金,相当于债务人该笔担保项下资金同时受外汇局、境内银行、境外银行(或境内银行离岸部)的共同监管,违约风险进一步下降。

案例分析

A公司于1997年注册成立,是国有大型独资企业,同时也是中国建筑工程行业的龙头企业,代表着中国建筑工程业的领先水平,具有较强的国际竞争力,抗风险能力较强。出于自身生产经营需要,企业用跨境直贷模式开展境外融资。境外B银行作为美元贷款合作银行,企业通过向境外B银行开立融资性保函的模式引入境外低成本资金,保函金额1亿元人民币,期限为1年。

跨境直贷业务的办理环节包括授信审批、开立账户、开立融资类保函、资金划转、监管信息报送、贷后管理等。

第一步,授信调查。重点对申请人和境内借款人主体资格、经营和财务状况、反担保措施、跨境融资资金用途、相关交易背景、预计的还款资金来源、跨境融资金额与融资期限的合理性、担保履约的可能性、境内借款人跨境融资风险加权余额和跨境融资风险加权余额上限等进行调查和审核。

第二步,开立账户。境内借款人按监管规定办理跨境融资签约备案后,根据监管规定及账户管理规定为其开立相应跨境融资相关账户,包括但不限于:外债专用账户、一般存款账户、结汇待支付账户、还本付息账户等

第三步,开立融资类保函。融资类保函开立及注销、修改、索赔、通知等操作按银行跨境保函和备用信用证业务流程执行。

第四步,资金划转。根据账户管理、汇款业务等规定和监管规定为境内借款人办理跨境资金划转。

第五步,监管信息报送。需根据监管规定将相关跨境融资信息报送至中国人民银行、国家外汇管理局相关系统,监管机构另有规定的,按监管机构规定执行。

第六步,贷后管理。严格按照授信贷后管理相关规定和监管要求开展贷后管理。在开出融资性保函后,银行应监控跨境融资相关账户资金支用情况,并进行跟踪检查。

该产品的主要风险包括信用风险、担保履约风险、汇率风险、合规风险、操作风险和法律风险等。

(一)严格按照客户准入条件规定选择申请人,优先选择境内国有大中型企业、上市公司、行业龙头企业或其核心控股子公司作为申请人,并强化反担保措施,防范信用风险。

(二)跨境融资融入外币资金后在境内结汇的,可以为境内借款人合理叙做远期等外汇衍生产品,防范汇率风险。

(三)严格执行监管规定及相关管理规定,加强与当地监管机构沟通,严格审核业务背景和跨境融资用途,确保业务合规。严格审核、审查境内借款人的自身实力和还本付息能力,禁止担保履约可能性较大或担保履约确定发生的业务准入,防范担保履约风险。

(四)严格执行反洗钱、反恐怖融资管理要求,依据客户的风险程度采取相应的反洗钱、反恐怖融资措施,加强对客户账户资金流动的监测,及时报送大额和可疑交易报告。

请先 登录后发表评论 ~